Il fondatore del gruppo canadese del circo ha messo in vendita la maggioranza della società. Due cordate in campo: Cvc e Providence contro Tgp e Fosun, la società cinese che ha acquistato il ClubMed dopo una lunga contesa con il finanziere Andrea Bonomi.

Il fondatore del gruppo canadese del circo ha messo in vendita la maggioranza della società. Due cordate in campo: Cvc e Providence contro Tgp e Fosun, la società cinese che ha acquistato il ClubMed dopo una lunga contesa con il finanziere Andrea Bonomi.

MILANO – Si annuncia un’asta tra due opposte cordate di fondi di investimento e operatori del settore del ‘divertimento’ su scala globale per la conquista del Cirque du Soleil. Il famoso gruppo canadese di circensi è stato messo in vendita dal fondatore Guy Laliberté, che ha dato vita alla sua creatura nel lontano 1984.

Ora, però, dopo un periodo di difficoltà che ha portato il gruppo (4mila dipendenti, 1.300 artisti e spettacoli in 50 Paesi) a chiudere il primo bilancio in rosso nel 2012, serve energia e finanza fresca per il rilancio. Così l’ex artista di strada diventato imprenditore e miliardario ha deciso di mettere sul mercato la quota di maggioranza della società, quando in un primo momento sembrava volesse privarsi solo del 30-40% del Circo.

Ora, però, dopo un periodo di difficoltà che ha portato il gruppo (4mila dipendenti, 1.300 artisti e spettacoli in 50 Paesi) a chiudere il primo bilancio in rosso nel 2012, serve energia e finanza fresca per il rilancio. Così l’ex artista di strada diventato imprenditore e miliardario ha deciso di mettere sul mercato la quota di maggioranza della società, quando in un primo momento sembrava volesse privarsi solo del 30-40% del Circo.

In campo ci sono ora due cordate: da una parte, secondo quanto emerge dalle indiscrezioni che riporta la stampa anglosassone, Cvc Capital Partners e Provicence Equity Partners. Dall’altra l’americana Tgp e i cinesi di Fosun. Si tratta con ogni probabilità di nomi che non dicono molto al grande pubblico, ma sono colossi del private equity con una storia di acquisizioni e cessioni molto spessa e bocche da fuoco (finanziariamente intese) di proporzioni enormi. Forse proprio l’ultima società che si è unita alla partita, la conglomerata cinese Fosun, è quella più familiare: di recente è stata protagonista della battaglia con il finanziere italiano Andrea Bonomi per conquistare il ClubMed, riuscendo vincitrice dopo un botta e risposta di rialzi sul prezzo d’Opa per conquistare il gruppo francese delle vacanze.

Da parte dei fondi sarebbe stata avanzata un’offerta da 1,5 miliardi di dollari, ma Laliberté vorrebbe di più. Recentemente si era detto che la sua valutazione, insieme all’advisor Goldman Sachs che segue l’operazione, si aggirasse sui 2 miliardi. Basta pensare che nel 2010, quando cedette un pacchetto del 20% del Cirque du Soleil a investitori di Dubai, la società valeva 2,7 miliardi. Poi l’economia emiratina entrò in crisi con la bolla immobiliare e i fondi fermarono la prevista salita nel capitale del gruppo canadese. Anzi, Laliberté riacquistò una quota e si riportò al 90% del capiale.

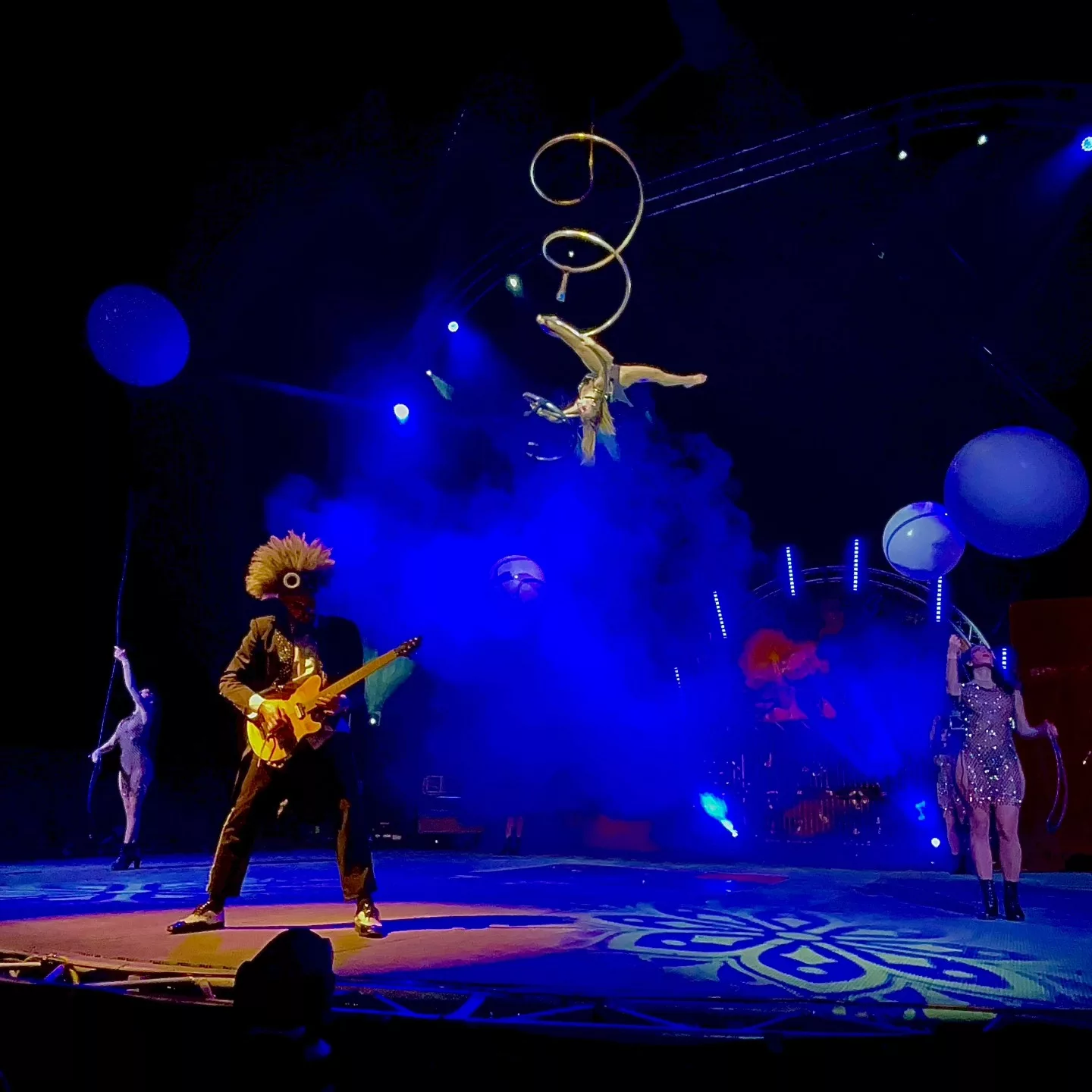

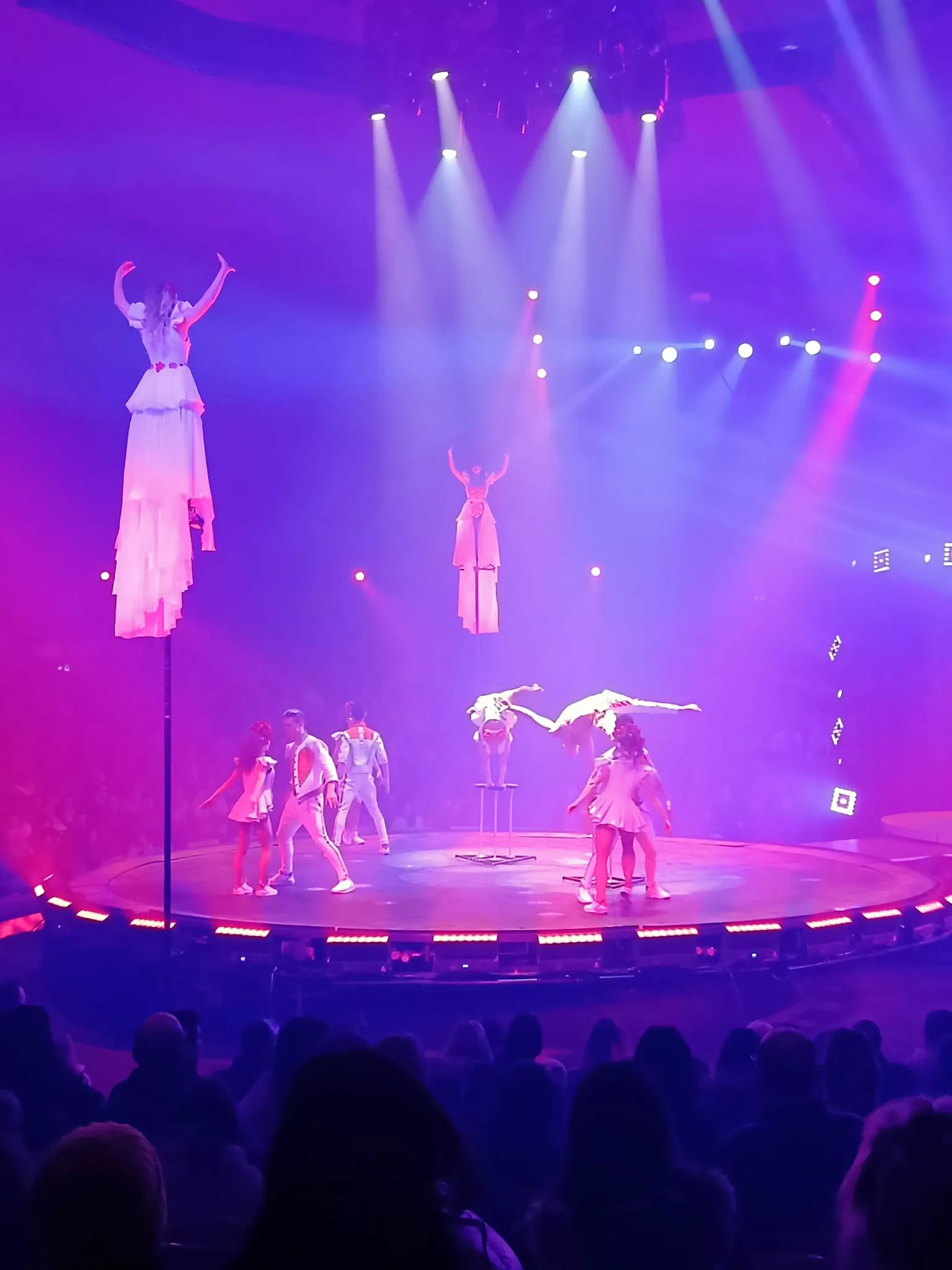

Come detto, però, la difficoltà di invertire il trend di rallentamento è rimasta, tanto che il Cirque du Soleil ha anche provato la carta di dimimuire i dipendenti per risollevare i conti. I circensi saranno a lungo in Italia nei prossimi mesi: al Cirque è stato affidato il compito di intrattenere con un’ottantina di spettacoli i visitatori dell’Expo 2015, nelle prossime serate milanesi, non senza polemiche per la scelta di bypassare gli artisti italiani.

Ora, nota Sky News, l’interesse di Fosun sarebbe importante anche dal punto di vista geografico, per la possibilità di aprire il mercato cinese. Resta però da valutare quanto Laliberté sia disposto a scendere rispetto alle richieste iniziali, e le solite voci bene informate dicono che la trattativa sarà lunga. Alla finestra c’è anche la Cassa depositi e prestiti canadese, secondo fondo pensione del Paese. In Nordamerica la notizia della cessione ha fatto parecchio rumore e la società si è impegnata ad acquistare il 10% del Cirque, al fianco della cordata vincitrice, qualunque essa sia.

Tgp e Fosun hanno già collaborato l’anno scorso, nel rilevare l’operatore ospedaliero Chindex International, che era quotato a New York. Più strano il tandem tra Cvc e Providence, che per esempio sono su opposte barricate in un’altra corsa teatrale: quella ad acquistare il gruppo dell’intrattenimento euoropeo Stage Entertainment.